Это более распространенное название, а в Федеральном законе от 27.06.2011 N 161-ФЗ "О национальной платежной системе" (далее - Закон N 161-ФЗ) используется понятие "электронные денежные средства". Вполне возможно, что банки и раньше рассматривали данный сегмент как перспективный, но в условиях правового вакуума опасались вести операции с этим продуктом, а после появления специализированного законодательства активизировались.

Для того чтобы строить бизнес в сфере работы с электронными деньгами в кредитной организации, вначале следует рассмотреть правовую основу такого бизнеса, начиная с трактовок законодательства. Приведем подробные комментарии специализированного законодательства со ссылками на конкретные разделы соответствующих нормативных актов. В первую очередь определим, что представляют собой электронные деньги в понимании Закона N 161-ФЗ.

В соответствии с п. 18 ст. 3 Закона N 161-ФЗ электронным денежным средствам дано следующее определение:

"Электронные денежные средства - денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа. При этом не являются электронными денежными средствами денежные средства, полученные организациями, осуществляющими профессиональную деятельность на рынке ценных бумаг, клиринговую деятельность и (или) деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами и осуществляющими учет информации о размере предоставленных денежных средств без открытия банковского счета в соответствии с законодательством, регулирующим деятельность указанных организаций".

Таким образом, из понятий Закона N 161-ФЗ становится очевидно, что в российском законодательстве электронные деньги - это не отдельный суррогат, который может быть эмитирован какой-либо организацией, а одна из форм безналичных расчетов, а точнее - разновидность перевода без открытия банковского счета. Но в отличие от классического перевода без открытия банковского счета плательщик имеет право давать распоряжения исключительно с использованием электронных средств платежа.

В п. 19 ст. 3 Закона N 161-ФЗ дано определение электронного средства платежа, или, в более простой формулировке, электронного кошелька:

"Электронное средство платежа - средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств".

Данное определение еще раз указывает на то, что перевод электронных денежных средств осуществляется в рамках применяемых форм безналичных расчетов, то есть электронные денежные средства являются безналичными денежными средствами. В ч. 1 ст. 7 Закона N 161-ФЗ перевод электронных денежных средств указан как форма безналичных расчетов: "При осуществлении безналичных расчетов в форме перевода электронных денежных средств клиент предоставляет денежные средства оператору электронных денежных средств на основании заключенного с ним договора".

Далее, чтобы понять, кто может проводить операции с электронными денежными средствами, обратимся к п. 3 ст. 3 Закона N 161-ФЗ, где дано определение оператора электронных денежных средств: "Оператор электронных денежных средств - оператор по переводу денежных средств, осуществляющий перевод электронных денежных средств без открытия банковского счета (перевод электронных денежных средств)". В свою очередь, в ч. 1 ст. 12 указано, какие организации могут быть операторами электронных денежных средств: "Оператором электронных денежных средств является кредитная организация, в том числе небанковская кредитная организация, имеющая право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, предусмотренная пунктом 1 части третьей статьи 1 Федерального закона "О банках и банковской деятельности".

Как видно из норм Закона N 161-ФЗ, заниматься переводом электронных денежных средств в России могут только кредитные организации. Это раскрывает перед ними дополнительные возможности для бизнеса, которые до принятия Закона N 161-ФЗ использовали другие организации, применяя всевозможные суррогаты и агентские соглашения с пользователями.

Кроме того, Закон N 161-ФЗ еще более точно указывает, что, кроме кредитных организаций, никто не имеет права осуществлять переводы электронных денежных средств и принимать средства для перевода - это отражено в ч. 2 и 3 ст. 12 Закона N 161-ФЗ:

"2. Лицо, не являющееся оператором электронных денежных средств, не вправе становиться обязанным по электронным денежным средствам и осуществлять перевод электронных денежных средств.

3. Лицо, не являющееся оператором электронных денежных средств, не вправе становиться обязанным по денежным обязательствам, которые используются для исполнения денежных обязательств между иными лицами или совершения иных сделок, влекущих прекращение обязательств между иными лицами, на основании распоряжений, передаваемых в электронном виде обязанному лицу. Положения настоящей части не распространяются на прекращение денежных обязательств с участием организаций, осуществляющих профессиональную деятельность на рынке ценных бумаг, клиринговую деятельность, деятельность центрального контрагента и (или) деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, в соответствии с законодательством, регулирующим деятельность указанных организаций".

К сожалению, после принятия Закона N 161-ФЗ не все организации, которые занимаются деятельностью, аналогичной деятельности по переводу электронных денежных средств, получили лицензию кредитной организации; некоторые из них продолжили свою деятельность в нарушение требований Закона N 161-ФЗ. В свою очередь Банк России воздействует на такие организации через поднадзорные ему кредитные организации: одним из элементов такого воздействия является Информационное письмо, размещенное на сайте Банка России в разделе "Регулирование в платежной системе Российской Федерации".

Однако, кроме права кредитных организаций в отношении перевода электронных денежных средств, законодатель также устанавливает и обязанности, описанные в ст. ст. 12 и 13 Закона N 161-ФЗ. В рамках данных обязанностей кредитные организации должны уведомить Банк России о начале деятельности по осуществлению перевода электронных денежных средств, разработать правила перевода электронных денежных средств, обеспечить бесперебойность осуществления перевода электронных денежных средств.

Виды электронных средств платежа

В ч. 1 ст. 10 Закона N 161-ФЗ указано, что перевод электронных денежных средств может осуществляться как с идентификацией клиента, так и без нее: "Перевод электронных денежных средств осуществляется с проведением идентификации клиента или без проведения идентификации в соответствии с Федеральным законом от 7 августа 2001 года N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма".

В свою очередь, в ч. 2 и 4 ст. 10 даны определения персонифицированного и неперсонифицированного электронного средства платежа:

"2. В случае проведения оператором электронных денежных средств идентификации клиента - физического лица в соответствии с Федеральным законом от 7 августа 2001 года N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" использование электронного средства платежа осуществляется клиентом - физическим лицом при условии, что остаток электронных денежных средств в любой момент не превышает 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысяч рублей по официальному курсу Банка России. Указанное электронное средство платежа является персонифицированным.

4. В случае непроведения оператором электронных денежных средств идентификации клиента - физического лица в соответствии с Федеральным законом от 7 августа 2001 года N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" использование электронного средства платежа осуществляется клиентом - физическим лицом при условии, что остаток электронных денежных средств в любой момент не превышает 15 тысяч рублей. Указанное электронное средство платежа является неперсонифицированным".

Таким образом, кредитная организация может предоставлять физическим лицам электронное средство платежа без идентификации, то есть используя любой дистанционный канал продаж: интернет-сайт, мобильное приложение и др., при выполнении требований Закона о максимальном остатке 15 000 руб. и оборотах в календарном месяце 40 000 руб. Обороты определены ч. 5 ст. 10 Закона N 161-ФЗ: "Общая сумма переводимых электронных денежных средств с использованием одного неперсонифицированного электронного средства платежа не может превышать 40 тысяч рублей в течение календарного месяца".

В свою очередь, для юридических лиц и индивидуальных предпринимателей идентификация обязательна, и в соответствии с ч. 7 ст. 10 Закона N 161-ФЗ им предоставляется корпоративное электронное средство платежа:

"Использование электронного средства платежа клиентом - юридическим лицом или индивидуальным предпринимателем осуществляется с проведением его идентификации оператором электронных денежных средств в соответствии с Федеральным законом от 7 августа 2001 года N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма". Указанное электронное средство платежа является корпоративным. Использование корпоративного электронного средства платежа осуществляется при условии, что остаток электронных денежных средств не превышает 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысяч рублей по официальному курсу Банка России, на конец рабочего дня оператора электронных денежных средств".

Все эти нормы в соответствии с ч. 14 ст. 10 Закона N 161-ФЗ распространяются и на электронные средства платежа нотариусов, занимающихся частной практикой, или адвокатов, учредивших адвокатский кабинет.

Кредитная организация в свою очередь, в соответствии с ч. 10 ст. 10 Закона N 161-ФЗ, должна предусмотреть в рамках ведения операционной деятельности возможность разделения всех описанных выше электронных средств платежа: "Оператор электронных средств платежа обязан обеспечивать при использовании электронных средств платежа, предусмотренных настоящей статьей, возможность их определения клиентами как неперсонифицированных, персонифицированных или корпоративных электронных средств платежа".

По своей сути персонифицированные и корпоративные средства платежа имеют много общего с банковскими счетами, в том числе на остаток электронных денежных средств в соответствии с ч. 11 и 12 ст. 10 Закона N 161-ФЗ может быть наложено взыскание и операции по ним могут быть приостановлены:

"11. Переводы электронных денежных средств с использованием персонифицированных электронных средств платежа, корпоративных электронных средств платежа могут быть приостановлены в порядке и случаях, которые аналогичны порядку и случаям приостановления операций по банковскому счету, которые предусмотрены законодательством Российской Федерации.

12. При переводе электронных денежных средств с использованием персонифицированных электронных средств платежа и корпоративных электронных средств платежа на остаток электронных денежных средств может быть обращено взыскание в соответствии с законодательством Российской Федерации".

Ограничения и возможности переводов электронных денежных средств

Хотя выше было сказано, что остаток электронных денежных средств при использовании персонифицированного и корпоративного электронного средства платежа близок по своим потребительским свойствам к банковскому счету, существуют и значительные ограничения.

В соответствии с ч. 5 ст. 7 Закона N 161-ФЗ кредитная организация не может предоставлять кредитные средства путем перевода электронных денежных средств, таким образом, выдача кредитов на электронные кошельки невозможна: "Оператор электронных денежных средств не вправе предоставлять клиенту денежные средства для увеличения остатка электронных денежных средств клиента".

Кроме того, начисление процентов на остаток электронных денежных средств прямо запрещено ч. 6 ст. 7 Закона N 161-ФЗ: "Оператор электронных денежных средств не вправе осуществлять начисление процентов на остаток электронных денежных средств или выплату любого вознаграждения клиенту". Таким образом, побуждать клиента использовать электронные денежные средства путем материального стимулирования - выплаты процентов или каких-либо поощрительных сумм - невозможно.

Однако при этом в Законе регламентирована процедура пополнения электронного кошелька с баланса мобильного телефона. Оплата с помощью мобильного телефона - возможно, одна из наиболее удобных форм, особенно на микросуммы. На наш взгляд, именно оплата с мобильного телефона заменяет карточные электронные кошельки, которые развивали Visa и MasterCard некоторое время назад. Visa Cash и Mondex должны были заменить наличные монеты при микроплатежах, но не смогли занять свою нишу, так как оказались неудобными для клиентов. Но оплата в пользу третьих лиц напрямую с баланса физического лица у оператора связи невозможна: вначале средства должны быть выведены на электронный кошелек банка, а потом с кошелька можно осуществлять переводы, что указано в ч. 1 ст. 13 Закона N 161-ФЗ:

"Оператор электронных денежных средств вправе заключить с оператором связи, имеющим право самостоятельно оказывать услуги радиотелефонной подвижной связи, договор, по условиям которого оператор электронных денежных средств вправе увеличивать остаток электронных денежных средств физического лица - абонента такого оператора связи за счет его денежных средств, являющихся авансом за услуги связи, в порядке, установленном настоящей статьей".

Таким образом, баланс мобильного телефона становится своего рода электронным кошельком с ограниченным функционалом, позволяющим вывести средства на полноценный электронный кошелек и с него уже проводить оплату. Даже невозможность увеличивать остаток электронных денежных средств за счет средств, предоставляемых оператором связи (ч. 2 ст. 13 Закона N 161-ФЗ), сходна с аналогичным запретом для кредитных организаций. Но, к сожалению, данный запрет приводит к сложности использования клиентами кредитной системы оплаты у оператора мобильной связи, поскольку при таких тарифных планах пополнение электронных кошельков невозможно.

Переводы электронных денежных средств могут осуществляться не только в рамках одной кредитной организации. Частью 8 ст. 7 Закона N 161-ФЗ предоставлена возможность осуществлять переводы электронных денежных средств между двумя разными кредитными организациями: "Перевод электронных денежных средств может осуществляться между плательщиками и получателями средств, являющимися клиентами одного оператора электронных денежных средств или нескольких операторов электронных денежных средств". Но на практике если перевод электронных денежных средств внутри одной кредитной организации бесплатен или его стоимость минимальна, то стоимость перевода электронных денежных средств между двумя разными кредитными организациями зачастую выше стоимости стандартного межбанковского безналичного перевода.

Физические лица могут осуществлять переводы электронных денежных средств в пользу других физических лиц, а также в пользу юридических лиц и индивидуальных предпринимателей, соблюдая ограничения по суммам, установленные на используемое электронное средство платежа: персонифицированное или неперсонифицированное. В свою очередь юридические лица или индивидуальные предприниматели могут получать электронные денежные средства только от физических лиц, а переводить электронные денежные средства только физическим лицам, использующим персонифицированное электронное средство платежа в соответствии с ч. 9 ст. 7 Закона N 161-ФЗ: "При переводе электронных денежных средств юридические лица или индивидуальные предприниматели могут являться получателями средств, а также плательщиками в случае, если получателем средств является физическое лицо, использующее электронные средства платежа, указанные в части 2 статьи 10 настоящего Федерального закона".

Переводы электронных денежных средств осуществляются с использованием электронных средств платежа, но при этом клиенту может понадобиться перевести остаток денежных средств на счет или получить его наличными. Для этих операций существуют ограничения, зависящие от типа электронного средства платежа (персонифицированное, неперсонифицированное или корпоративное).

Для физических лиц, не прошедших идентификацию и использующих неперсонифицированное электронное средство платежа, доступен только перевод на банковский счет; получить наличные по неперсонифицированному электронному средству платежа невозможно: "Помимо осуществления перевода электронных денежных средств остаток (его часть) электронных денежных средств клиента - физического лица, использующего электронное средство платежа, предусмотренное частью 4 статьи 10 настоящего Федерального закона, может быть по его распоряжению переведен только на банковский счет. Такой остаток (его часть) электронных денежных средств клиента - физического лица не может быть выдан наличными денежными средствами" (ч. 20 ст. 7 Закона N 161-ФЗ).

Для идентифицированных физических лиц, использующих персонифицированное электронное средство платежа, таких ограничений нет, что указано в ч. 21 ст. 7 Закона N 161-ФЗ: "Помимо осуществления перевода электронных денежных средств остаток (его часть) электронных денежных средств клиента - физического лица, использующего электронное средство платежа, предусмотренное частью 2 статьи 10 настоящего Федерального закона, может быть по его распоряжению переведен на банковский счет, переведен без открытия банковского счета или выдан наличными денежными средствами".

Юридические лица и индивидуальные предприниматели в соответствии с ч. 22 ст. 7 Закона N 161-ФЗ могут переводить остатки своих электронных денежных средств только на свой банковский счет: "Помимо осуществления перевода электронных денежных средств остаток (его часть) электронных денежных средств клиента - юридического лица или индивидуального предпринимателя может быть по его распоряжению зачислен или переведен только на его банковский счет". В Законе N 161-ФЗ нет указания на возможность перевести остаток на счет третьего лица или получить его наличными.

Особенности взаимодействия с банковскими платежными агентами

Работа с дистанционными каналами распространения банковских услуг, как правило, сопровождается привлечением агентов для передачи им определенного функционала. Агентская модель выступает альтернативой развитию собственных розничных сетей кредитными организациями. Расширение инфраструктуры банковских платежных агентов - это естественный и экономически оправданный путь замещения нерентабельных банковских филиалов. Причем развитие сети банковских платежных агентов может выполняться непосредственно банками или при их участии, что не создает угрозы размывания банковского функционала. Это комплексное решение проблемы доступности финансовых услуг в регионах, что особенно актуально в малых городах и селах.

Хотя до принятия специализированного законодательства термин "банковский платежный агент" существовал и был закреплен в Федеральном законе от 03.06.2009 N 121-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О деятельности по приему платежей физических лиц, осуществляемой платежными агентами", новое законодательство более четко закрепило передачу банками части своих функций некредитным организациям, а также структурировало и расширило перечень передаваемых кредитными организациями функций.

В рамках Закона N 161-ФЗ банковские платежные агенты определяются следующим образом (п. 4 ст. 3): "Банковский платежный агент - юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, которые привлекаются кредитной организацией в целях осуществления деятельности, предусмотренной настоящим Федеральным законом".

Примечание. Расширение инфраструктуры банковских платежных агентов - это естественный и экономически оправданный путь замещения нерентабельных банковских филиалов.

Также разрешено субагентирование, то есть передача банковским платежным агентом части функций субагенту, и определение последнего введено в Закон (п. 5 ст. 3 Закона N 161-ФЗ): "Банковский платежный субагент - юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, которые привлекаются банковским платежным агентом в целях осуществления деятельности, предусмотренной настоящим Федеральным законом".

Кроме банковских платежных агентов, в законодательстве РФ есть еще один сходный по функционалу субъект - платежный агент. Деятельность платежного агента регулируется Федеральным законом от 03.06.2009 N 103-ФЗ "О деятельности по приему платежей физических лиц, осуществляемой платежными агентами". В п. п. 3 - 5 ст. 2 этого Закона даны понятия платежного агента, которые помогут разобраться в его основных отличиях от банковского платежного агента:

"...3) платежный агент - юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, осуществляющие деятельность по приему платежей физических лиц. Платежным агентом является оператор по приему платежей либо платежный субагент;

4) оператор по приему платежей - платежный агент - юридическое лицо, заключившее с поставщиком договор об осуществлении деятельности по приему платежей физических лиц;

5) платежный субагент - платежный агент - юридическое лицо или индивидуальный предприниматель, заключившие с оператором по приему платежей договор об осуществлении деятельности по приему платежей физических лиц".

Как видно из приведенных определений, платежные агенты могут осуществлять свою деятельность при наличии договора с некредитной организацией - оператором по приему платежей, которая в свою очередь должна иметь договор с поставщиком. То есть описанная цепочка сходна с цепочкой, в которой участвуют банковские платежные агенты, но ключевым отличием является отсутствие кредитной организации в договорных отношениях.

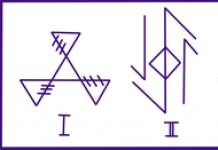

Схематично договорные отношения для платежного и банковского платежного агентов представлены на рис. 1 и 2.

Договорные отношения с участием платежного агента

Рисунок 1

Договорные отношения с участием банковского платежного агента

Рисунок 2

Как видно из рис. 1 и 2, банковским платежным агентам дана возможность создания более длинной цепочки субагентов на одно звено, что позволяет банковско-платежной модели быть более конкурентной по сравнению с платежной моделью. Кроме того, по спектру оказываемых услуг банковские платежные агенты также имеют преимущества.

Банковские платежные агенты играют огромную роль в бизнес-кейсах, связанных с распространением электронных средств платежа. Этим кейсам и процедурам взаимодействия с банковскими платежными агентами необходимо уделить особое внимание.

В следующей статье мы постараемся разобраться, для чего банкам могут быть нужны электронные средства платежа и в чем заключается их конкурентное отличие от интернет-банкинга, который успешно функционирует практически в каждом российском банке.

Ответ на вопрос «Что такое электронное средство платежа?» можно найти в законодательстве РФ.

Электронное средство платежа

Выдержка из Федерального Закона от 27.06.2011 N 161-ФЗ «О НАЦИОНАЛЬНОЙ ПЛАТЕЖНОЙ СИСТЕМЕ»:

Электронное средство платежа в терминологии Закона N 161-ФЗ (п. 19 ст. 3) — это средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств с использованием специальных технологий и носителей информации.

Операторы по переводу денежных средств являются ключевыми субъектами национальной платежной системы. Это организации, имеющие право осуществлять перевод денежных средств. Ими являются:

— Банк России;

— Внешэкономбанк;

— кредитные организации, обладающие правом на осуществление переводов денежных средств.

2. Виды электронного средства платежа

Существует два вида электронного средства платежа, которыми могут воспользоваться физические лица – это персонифицированное и неперсонифицированное средство платежа.

Персонифицированное средство платежа используется при перечислении физическими лицами сумм, превышающих 15 000 руб., либо эквивалентной суммы в валюте.при данном виде электронного средства платежа устанавливается сведения о клиенте с применением оригинальных документов или заверенных у нотариуса копий. Оператор дает гарантию о неразглашение данной информации третьим лицам. Все платежи идентифицируются при таком виде средства платежа, а остаток электронных денег не должен превышать 100 000 рублей (или эквивалентную сумму в валюте по курсу Банка России).

Электронное средство платежа является неперсонифицированным, если в отношении клиента не была проведена идентификация, т. е. оператор не установил сведения о клиенте. В этом случае, лимит по операциям и остатке денежных средств меньше, чем при персонифицированном средстве платежа.

Общий объем переводимых денежных средств с одного неперсонифицированного средства платежа не должен превышать 40 000 руб. в месяц, а остаток в любой момент времени должен быть менее 15 000 руб.

Можно сделать вывод, что при идентификации своего клиента, оператор доверяет ему больше – это отражается в сумма, которыми клиент может оперировать. Неперсонифицированный же счет урезан в таких возможностях.

Юридические лица и индивидуальные предприниматели обязательно проходят идентификацию при создании корпоративного электронного средства платежа. Остаток денежных средст на таком средстве платежа на конец рабочего дня не должен превышать 100 000 руб., либо суммы в иностранной валюте эквивалентной 100 000 руб. по курсу Банка России.

3. Назначение электронного средства платежа

Электронное средство платежа предназначено для увеличение скорости передачи платежных инструкций. Благодаря данному виду средства платежа упрощается обработка информации по банковским операциям, а так же снижается стоимость обработки платежных документов.

Следующие назначения больше относятся к преимуществам:

- Удобство. Так покупателю удобнее иметь несколько платёжных карт, чем кучу денег и мелочи в кошельке, но также следует знать, что электронные средства платежа не обладают официальным статусом законного платежного средства.

- При использовании пластиковой карты, она может использоваться как виртуальное хранилище денежных средств.

- При краже карты владелец может сохранить денежные средства, заблокировав карту.

Всё вышесказанное отражает ответ на вопрос «Что такое электронное средство платежа?».

Статистика Банка России показывает, что доля безналичных расчетов в нашей стране уверенно растет с каждым годом. Вместе с тем, расчеты без использования банкнот и монет прогрессируют не только количественно, но и качественно, с появлением новых инструментов и форм расчетов.

Так, широкую популярность получили так называемые электронные средства платежа (электронные деньги). По итогам первых трех кварталов 2013 года было совершено 957,4 млрд переводов на общую сумму 3 млрд руб. , причем в основном – в пользу юридических лиц (91,6% от общего количества операций). С каждым кварталом число переводов и общий объем переведенных средств только возрастали, и эти тенденции не могли укрыться от внимания законодателя.

Первоначально основы правового статуса и правил использования электронных денег были закреплены в Федеральном законе от 27 июня 2011 г. № 161-ФЗ " " (далее – закон о платежной системе), а позже – в нормативных актах Банка России. Одним из последних стала Памятка " ", утвержденная письмом Банка России от 20 декабря 2013 г. № 249-Т (далее – Памятка) которая была рекомендована мегарегулятором к изучению кредитными организациями и распространению среди их клиентов-физических лиц.

Без купюр

Электронные деньги – это безналичные денежные средства, учитываемые кредитными организациями без открытия банковского счета и переводимые с использованием электронных средств платежа (). В частности, к электронным средствам платежа относятся банковские предоплаченные карты , а также так называемые "электронные кошельки" .

Первые представляют собой банковскую карту, на которую клиент кредитной организации кладет определенную сумму денег, и после этого может совершать платежи посредством этой карты (а если карта именная – также получить наличными остаток денежных средств) (п. 1.5 положения Банка России от 24 декабря 2004 г. № 266-П "Об эмиссии платежных карт и об операциях, совершаемых с их использованием").

Пока они не получили широкого распространения среди россиян, однако в некоторых случаях могут быть очень удобными – к примеру, если нужно оплатить покупку в интернет-магазине, но не хочется раскрывать полные данные о зарплатной или другой платежной карте. Владельцы дистанционной торговли также выигрывают от использования электронных денег за счет уменьшения сумм наличных денег, которые курьеры магазина возят с собой для расчетов с покупателями, а также снижения риска получения фальшивых банкнот.

"Электронный кошелек" позволяет распоряжаться деньгами дистанционно , в том числе с установкой на компьютер, мобильный телефон или другое техническое устройство клиента специального программного устройства.

Банк России еще раз подчеркнул, что осуществлять операции по переводу электронных денежных средств может только кредитная организация ( , ). Кстати, необязательно это должен быть банк – оператором по переводу электронных денег может быть и небанковская кредитная организация, получившая соответствующую лицензию.

Гюльчатай, открой личико

Электронные средства платежа делятся на две большие группы: персонифицированные и неперсонифицированные – в зависимости от того, осуществляется ли при переводе идентификация клиента. Впрочем, для юридических лиц и ИП, использующих электронные деньги, доступен только один вариант – все операции с их участием совершаются с обязательной идентификацией ().

У физических лиц возможности шире – они могут воспользоваться анонимными "электронными кошельками" или обезличенными предоплаченными банковскими картами ( , ). Однако если предприниматель переводит электронные деньги гражданину (например, в счет оплаты услуг по гражданско-правовому договору), последний обязан использовать для этих целей именно персонифицированное средство платежа ().

Это, кстати, вызывает ряд вопросов при возврате некачественного товара , оплаченного, к примеру, через анонимный "электронный кошелек", – ведь вернуть деньги за товар на этот же кошелек продавец не сможет в силу закона. Учитывая, что наличными деньгами в этом случае плату за возвращенный товар выдать также невозможно (), остается только один вариант – покупатель предоставляет продавцу реквизиты своего банковского счета, и деньги перечисляются уже на него.

Различия между идентифицированными и неидентифицированными электронными средствами платежа проявляются и в предельно допустимой сумме переводов электронных денег.

Таблица 1. Ограничения при использовании электронных денег (для физических лиц)

| Ограничение | ||

| Максимально допустимый остаток электронных денег (в любой момент) | 100 тыс. руб. () | 15 тыс. руб. () |

| Общая сумма переводов | Без ограничений | Не более 40 тыс. руб. в течение календарного месяца для одного электронного средства платежа () |

От начала до конца

Создать резерв электронных денежных средств можно, перечислив определенную сумму со своего банковского счета либо без использования банковского счета – в том числе путем внесения наличных денег в банкоматы и платежные терминалы.

Банк России указал, что есть и еще один вариант – если у оператора мобильной связи, который обслуживает клиента, заключен договор с соответствующей кредитной организацией, то остаток электронных средств может быть пополнен за счет аванса на оплату услуг связи ().

При переводе электронных денег происходит два действия одновременно – остаток средств плательщика уменьшается, а получателя – увеличивается.

После этого оператор обязан направить подтверждение об исполнении распоряжения клиента о переводе электронных денежных средств (). Пленум ВС РФ в 2012 году подчеркнул, что в целях защиты прав потребителей оно расценивается как подтверждение факта покупки (абз. 3 п. 43 Постановления Пленума ВС РФ от 28 июня 2012 г. № 17 " ").

При использовании платежных терминалов обязательно выдается чек – кстати, по поводу субъекта административной ответственности за нарушение этого требования в судебной практике существует два похода: в одном случае правонарушителем признается владелец платежного терминала ( ФАС Поволжского округа от 27 декабря 2010 г. по делу № А12-12756/2010, Второго арбитражного апелляционного суда от 10 января 2008 г. по делу № А29-7985/2007), в другом – собственно оператор (постановление ФАС Волго-Вятского округа от 13 февраля 2008 г. по делу № А28-8144/2007-456/1).

О любой операции по переводу электронных денег кредитная организация обязана уведомить клиента (). Банк России в разъяснениях, размещенных на его официальном сайте 10 февраля текущего года, подчеркнул, что эта обязанность является законодательной, и следовательно, не предполагает взимания платы – в договоре должен быть предусмотрен способ безвозмездного информирования клиента.

По словам директора департамента информационных технологий СБ Банка Максима Волкова , из всех способов уведомления клиентов наиболее часто используется отправка SMS-сообщений. "Около 30% клиентов выбирают уведомления по e-mail. Дополнительно для всех клиентов в личном кабинете интернет-банка доступны уведомления об операциях с использованием электронного средства платежа" , – рассказывает эксперт.

Конечно, перевод электронных средств можно осуществлять и в иностранной валюте с соблюдением требований валютного законодательства ().

Электронные деньги могут стать реальными – в случае зачисления остатка средств на банковский счет или выдачи его наличными деньгами. Правда, здесь необходимо учитывать, персонифицировано ли средство платежа, а также принимать во внимание статус владельца денег.

Таблица 2. Возможности распоряжения остатком электронных денежных средств

| Статус владельца электронных денег | Возможности распоряжения остатком электронных денег | |

| Персонифицированное электронное средство платежа | Неперсонифицированное электронное средство платежа | |

| Физическое лицо |

| Перевод на банковский счет (выдача наличными деньгами запрещена) () |

| Юридическое лицо или ИП | Перевод на банковский счет () | Юридическое лицо или ИП идентифицируется при осуществлении операций с электронными деньгами в обязательном порядке () |

Надо знать

Электронные деньги могут быть очень удобными в использовании, однако по некоторым статьям они проигрывают прочим формам расчетов:

1. На электронные деньги не распространяются правила о страховании вкладов на случай банкротства кредитной организации (п. 5 ч. 2 ст. 5 Федерального закона от 23 декабря 2003 г. № 177-ФЗ " "). Напомним, сейчас сумма страхового возмещения по вкладам при наступлении страхового случая (чаще всего страховым случаем является аннулирование лицензии Банком России) составляет 700 тыс. руб. (ч. 2 ст. 11 Федерального закона от 23 декабря 2003 г. № 177-ФЗ " "), но в ближайшем будущем планируется увеличить его до 1 млн руб.

2. На остаток электронных денежных средств не начисляются проценты, а также не выплачивается любое иное вознаграждение клиенту за их использование (). Действительно, целью использования электронных денег является проведение платежей, а не создание накоплений. К тому же в отношении клиентов-физических лиц операции с электронными деньгами чаще всего осуществляются без открытия банковского счета – соответственно, к ним не могут применяться нормы о банковском вкладе, поскольку открытие вклада предполагает наличие счета ().

Кстати, сведения об остатках электронных денег и о переводах электронных денежных средств кредитными организациями по распоряжению их клиентов относятся к банковской тайне (ч. 20 ст. 26 Федерального закона от 2 декабря 1990 г. № 395-I " ") и могут разглашаться только по запросу уполномоченного органа – к примеру, налоговой инспекции ().

3. Оператор не вправе предоставлять клиенту средства для увеличения остатка электронных денег. Таким образом, исключается кредитование посредством электронных денег. Фактически, единственный способ увеличения остатка электронных денежных средств заключается в пополнении его самим клиентом.

4. За операции с электронными деньгами взимается комиссия. Банк России еще раз подчеркнул право кредитных организаций взимать комиссионное вознаграждение за совершение операций с электронными деньгами (). Размеры комиссии разнятся в зависимости от политики кредитной организации и типа операции. К примеру, при оплате покупки в интернет-магазине с использованием электронного кошелька Яндекс.Деньги комиссия составит от 0,5% до 3% от суммы перевода, за совершение каждой транзакции через систему WebMoney Transfer придется уплатить вознаграждение в размере 0,8% от суммы платежа, а та же операция на платформе RBK Money будет проведена без комиссии .

Взгляд в будущее

Законодательные инициативы последнего времени нередко направлены на борьбу с терроризмом и противодействие его финансированию – отразилось это и на предложениях по регулированию расчетов с использованием электронных денег. В середине января текущего года в Госдуму поступил законопроект, ужесточающий требования к переводам электронных денежных средств без идентификации клиента .

Документ предусматривает следующие правила расчетов электронными деньгами:

- общая сумма перевода без идентификации для одного электронного средства платежа не может превышать 1 тыс. руб. в течение одного дня (в случае использования предоплаченной карты – 3 тыс. руб.) и 15 тыс. руб. в течение календарного месяца (сейчас – не более 40 тыс. руб. в течение месяца, без ограничения суммы перевода за день);

- максимально допустимый остаток электронных денег на каждом неперсонифицированном средстве платежа в любой момент не должен превышать 5 тыс. руб. (сейчас – не более 15 тыс. руб. );

- запрещается использование неперсонифицированного средства платежа при трансграничных переводах (получатель либо плательщик находится за пределами России, при этом в переводе участвует иностранный банк), а также в случаях, когда идентификация отправителя и получателя проведена, но полная информация о них отсутствует;

- запрещается использование неперсонифицированного средства платежа, выданного за пределами России либо иностранными финансовыми организациями;

- анонимные переводы между физическими лицами (в том числе пополнение предоплаченных карт) не допускаются.

Авторы инициативы подчеркивают, что нововведения в случае их одобрения не окажут негативного влияния на интернет-торговлю и на использование персонифицированных средств платежа – более того, для последних предельно допустимый лимит электронных денег с 1 августа 2014 года будет увеличен со 100 тыс. руб. до 600 тыс. руб. (ч. 3 ст. 1 Федерального закона от 28 декабря 2013 г. № 403-ФЗ " ").

Однако представители экспертного сообщества делают неутешительные прогнозы по поводу платежей с использованием электронных денег в случае принятия новых правил. Так, Российская Ассоциация электронных коммуникаций (РАЭК) в своей официальной позиции по законопроекту выдвинула предположение о том, что введение предлагаемых мер приведет к обратному эффекту – граждане будут предпочитать наличные деньги электронным.

Применительно к максимальному ограничению общей суммы анонимного перевода за один день аналитики РАЭК со ссылкой на Яндекс.Деньги отметили, что средний чек за ЖКУ составляет 1,7 тыс. руб. , за купленные в интернет-магазине вещи – 1,3 тыс. руб., за авиабилеты – 8 тыс. руб. , то есть зачастую превышают 1 тыс. руб.

В настоящее время, подчеркивают эксперты, платежи от 5 тыс. руб. составляют 19% от всех платежей, но при этом именно они обеспечивают 77% всего объема платежей . Если же ограничения коснутся не только платежей между неперсонифицированными электронными кошельками, но и платежей в пользу юридических лиц/поставщиков (ЖКХ, сотовая связь, игровые проекты и т.д.), то более 30% платежей превысят дневной лимит и более 10% – месячный лимит.

Кроме того, нередко указывают и на недостатки существующей в России системы идентификации плательщика и получателя платежа – как правило, она всегда требует визита в офис финансовой организации.

Председатель Совета Ассоциации "Электронные деньги" Виктор Достов подчеркивает также, что законопроект снижает и порог для неперсонифицированных операций без открытия банковского счета, совершаемых в личном присутствии клиента (до 5 тыс. руб.). "Поэтому его последствия ощутят на себе также и те, кто ходит оплачивать квитанции на почту или в банк, – очереди станут длиннее, организации будут вынуждены перекладывать возрастающие издержки на потребителей. Возникнут проблемы с рядом операций через терминалы – например, погашением кредитов и пополнением карт" , – прогнозирует эксперт.

Правда, некоторые эксперты надеются, что банковская система в целом от нововведений может только выиграть. Директор департамента информационных технологий СБ Банка Максим Волков обращает внимание на необходимость использования большого количества неперсонифицированных средств платежа при снижении планки максимальной суммы платежа для одного средства платежа, что не всегда удобно для клиента. "Но сделать в уличном терминале коммунальный платеж будет уже сложнее. При этом, возможно, люди, совершавшие подобные платежи, но не пользовавшиеся услугами банка, станут банковскими клиентами. Так что банковская система может и выиграть от таких нововведений" , – заключает представитель банковского сообщества.

При помощи интернета люди могут общаться, обмениваться опытом, узнавать новую информацию и совершать покупки. Для взаиморасчетов между покупателем и продавцом в сети интернет были созданы электронные деньги, позволившие заключать сделки между пользователями со всего мира. Рассмотрим подробнее, что такое электронные деньги, принцип их работы и основные преимущества.

Что такое электронные деньги

Электронные деньги представляют собой цифровую валюту, которая хранится на электронном носителе. Такие системы схожи с безналичным расчетом. Главное отличие заключается в том, что для безналичного расчета в банке открывается счет, куда пользователь зачисляет свои деньги, и в дальнейшем использует их для оплаты услуг, товаров или переводов.

Ценность электронной валюты приравнена к настоящим деньгам. Пользователь в любой момент может распоряжаться средствами, находящимися на счету электронного кошелька – оплачивать покупки и услуги, обменивать на наличные деньги. Электронные деньги хранятся на счетах электронных платежных систем — так называются организации, обеспечивающих взаиморасчеты между участниками в сети Интернет. Цифровая валюта подкреплена реальными деньгами. Пользователь может оплачивать услуги связи, коммунальные взносы, приобретать товары в интернете, перечислять деньги на счета других пользователей.

Наиболее популярными видами электронных денег являются карты и интернет-кошельки. На счете банковской карты хранятся собственные деньги пользователя, либо средства, выданные ему банком в качестве кредита. Интернет-кошелек представляет собой виртуальный счет клиента в глобальной паутине. Его обслуживает оператор электронных денежных средств. Пользователь не может открыть в системе вклад или оформить кредит. Доступный функционал типичного интернет-кошелька – хранение средств, перевод денег другим пользователям, оплата товаров и услуг, вывод наличных.

Краткая история

Одни из первых упоминаний о возможности использовать электронные деньги указаны в книге «Глядя назад» Эдварда Бэллами. В городе будущего, куда отправляется главный герой, все граждане вместо привычных купюр используют для оплаты карточки. На них указывается размер кредита, выданный банком за проведенные часы работы на заводах. Произведение стало примером для создания в дальнейшем электронных систем.

Первые карты, подтверждающие нахождение на счету клиента определенной суммы, вошли в обиход в начале 20-го века в США. Они представляли собой крупный кусок картона. Они быстро изнашивались, поэтому кредиторы стали задумываться над изобретением карт из более прочных материалов. В 1928 году компанией «Farrington Manufakturing» было предложено изготавливать карточки из металла, а затем пластика. На карте выбивалась рельефная надпись, содержащая код из букв и цифр и сведения о ее держателе. При оплате информация с карты отпечатывалась на платежном документе – чеке или квитанции при помощи пресса.

В 60-е годы прошлого века в оборот внедряются магнитные карты – дебетовые и кредитные. В 90-х годах становятся популярными смарт-карты со встроенными микросхемами. Так называемые «сетевые» деньги появились в конце 20-го века, они позволили совершать онлайн платежи и переводы в интернет пространстве.

Как пользоваться: возможности цифровых систем

Чаще всего электронный кошелек открывается для возможности производить расчеты с другими пользователями или организациями в интернете. Через интернет-кошелек можно:

- оплачивать услуги связи, интернета, коммунального хозяйства;

- вносить платежи по штрафам, налогам, пеням;

- оплачивать товары в интернет-магазинах;

- переводить деньги другим пользователям;

- выводить выигрыши из онлайн казино и игр;

- выводить деньги с различных бирж фрилансеров: копирайтеров, переводчиков и др.

Со счета электронного кошелька можно в любой момент вывести деньги на карту или банковский счет, тем самым обменяв виртуальную валюту на реальные деньги. За вывод средств удерживается комиссия. Многие системы предлагают пользователям открыть виртуальную или живую пластиковую карту и привязать ее к счету интернет-кошелька. Клиент сможет экономить на комиссиях и использовать деньги со счета электронного кошелька для покупок в магазине либо получить наличные в ближайшем банкомате.

Способы пополнить интернет кошелек:

- с банковской карты;

- в платежных терминалах и банкоматах по номеру счета кошелька;

- с другого электронного кошелька;

- со счета мобильного телефона.

В терминалах можно положить деньги без комиссии, однако для бесплатного платежа часто устанавливается минимальная сумма. Наиболее дорогой способ – пополнение с мобильного телефона. Комиссия зависит от оператора связи, может достигать 10%.

Популярные кошельки в России

Наиболее известные интернет кошельки в России работают по схожему принципу. Однако у каждой платежной системы есть свои отличительные особенности.

Платежная система была создана компаниями PayCash и Яндекс в 2002 году. Сервис разрабатывался для россиян, поэтому единственная валюта счета – рубли. Кошелек позволяет оплачивать различные услуги и кредиты в онлайн режиме по всему миру. Для создания аккаунта используется почта Яндекс. Для расширения возможностей и увеличения лимитов пользователю необходимо пройти процедуру идентификации.

Преимущества:

- интуитивно понятный интерфейс не вызывает затруднений даже у тех пользователей, кто впервые завел интернет кошелек;

- низкая комиссия за перевод другому пользователю – 0,5%;

- высокие лимиты для хранения средств и совершения расходных операций после прохождения идентификации владельца;

- круглосуточная служба поддержки клиентов.

К минусам можно отнести возможность открытия счета только в рублях. Привязать счет в иностранной валюте невозможно.

Кошелек позволяет одновременно работать с рублями и иностранной валютой. Сервис существует с 1998 года и признан лучшей системой для работы с заказчиками из других стран. WebMoney предлагает 5 видов аттестатов для пользователей. Чем выше уровень, тем шире круг доступных операций и лимитов. Платежная система разработала несколько приложений для компьютеров и мобильных устройств, управлять своим счетом теперь можно через аккаунт социальной сети.

Достоинства:

- мультивалютный кошелек позволяет проводить операции как в рублях, так и в иностранной валюте;

- распространенность системы WebMoney позволяет без труда переводить средства другим пользователям;

- высокая степень безопасности совершаемых платежей минимизирует риски мошеннических атак и афер.

Недостатки:

- Частая блокировка кошельков при сомнительных операциях. При этом доступ к средствам блокируется не только отправителю, но и получателю до выяснения причин.

- Невысокий уровень популярности кошелька за рубежом. Пополнить баланс или вывести средства при посещении иностранного государства проблематично.

QIWI

Интернет кошелек привязывается к номеру мобильного телефона, что упрощает процесс управления собственными средствами. Поддерживается работа с:

- рублями;

- долларами;

- евро;

- казахстанскими тенге.

Преимущества кошелька QIWI:

- Легко пополнить баланс. Платежные терминалы QIWI присутствуют в крупных торговых центрах, магазинах, остановочных павильонах.

- Низкая комиссия при выводе средств: 2% — на карту, 1,6% — на счет.

- Переводы другим пользователям системы QIWI бесплатны.

- К кошельку можно заказать специальную карту VISA и совершать платежи без комиссий.

Несмотря на ряд достоинств, не все интернет магазины и сервисы работают с QIWI кошельком.

Кошелек международной платежной системы позволит совершать операции по всему миру без ограничений. В России она еще не так популярна, но пользователи, которые работают с иностранными заказчиками, оценили удобство сервиса. PayPal работает в 203 странах мира. При создании кошелька счет открывается в национальной валюте. Далее пользователь может привязать еще один счет в иностранной валюте на выбор.

Преимущества:

- широкая известность платежной системы позволит беспрепятственно оплачивать услуги и товары, находясь в заграничных поездках;

- переводы между пользователями одной страны бесплатны;

- за международные переводы удерживается от 0,4% — альтернативный вариант системам денежных переводов, где комиссия выше в несколько раз.

Если интернет-кошелек нужен для получения выплат за выполненную работу в сфере фриланса, многие биржи не работают с PayPal, поэтому придется заводить кошелек другой системы.

Плюсы и минусы электронных денег, перспективы развития

При появлении электронных денег пользователи получили возможность экономить свое время и совершать различные операции, не выходя из дома.

Основные преимущества интернет кошельков:

- Совершение покупок и оплата счетов без очередей.

- Высокая степень защиты денежных средств. К кошельку можно привязать виртуальную карту и оплачивать ею покупки, не опасаясь, что сведения могут быть перехвачены третьими лицами.

- Бесплатное открытие и обслуживание интернет-кошелька.

- Неограниченный срок действия. Если банковская карта выпускается на три года, то для использования интернет кошелька не установлено ограничений по времени действия.

- Возможность в любой момент пополнять кошелек и выводить деньги на карту или счет.

- Круглосуточный доступ к средствам.

- Открыть кошелек можно без предоставления документов. Идентификация проводится при желании клиента расширить функционал кошелька.

Недостатки:

- Высокие комиссии при выводе денег на карту.

- Оплатить покупку можно только при наличии интернета, если у пользователя нет временно доступа к сети, то воспользоваться своими деньгами не получится.

- Не все магазины принимают оплату с интернет кошельков.

- Если пользователь забыл логин или пароль, восстановить сведения достаточно трудно.

Электронные деньги позволяют мгновенно вносить платежи по кредитам, ЖКХ, штрафам ГИБДД и другим услугам, совершать взаиморасчеты между пользователями интернета. Электронные деньги постепенно вытесняют наличные, все больше операций совершается по картам или через интернет кошельки.

Клиент может контролировать свои траты, отслеживая в истории кошелька или выписке карты расходные операции. Удобство, безопасность и доступность делают электронные деньги более популярными. Хотя в России темп развития и внедрения электронных платежей значительно ниже мировых показателей, аналитики прогнозируют активный рост и развитие ЭПС.

45. Расчеты с помощью электронных денежных средств: сущность, сфера применения, схема расчетов

Федеральный закон от 27.06.2011 N 161-ФЗ "О национальной платежной системе"

Электронные денежные средства - денежные средства, которые предварительно предоставлены одним лицом другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета, для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

Не являются электронными денежными средствами: денежные средства, полученные проф. участниками рцб (клиринг, управление инвестфондами, пифы, негос. пенс. фонды).

Как правило, обращение электронных денег происходит при помощи компьютерных сетей, Интернета, платёжных карт, электронных кошельков и устройств, работающих с платёжными картами (банкоматы, POS-терминалы, платёжные киоски).

Электронное средство платежа - средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств (электронный кошелек).

Оператор электронных денежных средств - оператор по переводу денежных средств, осуществляющий перевод электронных денежных средств без открытия банковского счета (перевод электронных денежных средств). Оператор электронных денежных средств: кредитная организация, в том числе небанковская кредитная организация, имеющая право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций.

Особенности по проведению электронных ДС:

субъектный состав;

сроки проведения ДС;

безотзывность перевода;

подтверждение исполнения со стороны оператора ЭСП;

окончательность перевода в момент прекращения обязательств;

невозможность предоставления ЭДС в кредит;

снижение анонимности оперирования ЭДС;

ограничение объемов платежей с использованием ЭДС;

возможность осуществления взыскания на ЭДС;

получение остатка ЭДС.

Юридическое лицо может проводить расчеты с помощью ЭДС только при наличии банковского счета.

Оператор ЭДС не вправе осуществлять начисление процентов на остаток ЭДС или выплату любого вознаграждения клиенту.

Варианты денежных переводов с использованием ЭДС:

банковский перевод со счета;

банковский перевод без открытия счета;

почтовый перевод;

перевод с использованием платежной карты;

платеж через терминал самообслуживания;

платеж через кассу платежного агента;

интернет-платеж;

мобильный платеж.

Перевод ЭДС может осуществляться 1) с проведением идентификации клиента 2) без проведения идентификации.

Неперсонифицированное ЭСП (идентификация клиента не производится, максимальная сумма электронных денег в любой момент времени не может превышать 15 тыс. рублей, основное использование – для микроплатежей).

Персонифицированное ЭСП (производится обязательная идентификация клиента, максимальная сумма электронных денег – 100 тыс. рублей).

Корпоративное ЭСП (используется идентифицированными юридическими лицами, максимальный остаток на конец рабочего дня – 100 тыс. рублей или эквивалент в иностранной валюте, основное использование - для приема платежей за товары, работы, услуги).

С использованием одного неперс. ЭСП не более 40 тыс. р. перевод в месяц. Остаток по предоплаченной карте может быть выдан не более 5 тыс. р. в день и 40 тыс. р. в месяц.

Возможны переводы: 1) от персонифицированного ЭСП к персонифицированному, неперсонифицированному и корпоративному 2) от неперсонифицированного к персонифицированному и корпоративному 3) от корпоративного ЭСП к персонифицированному.

Функциональная схема перевода электронных денежных средств (клиенты одного Оператора)

1. Предоставление клиентом денежных средств Оператору электронных денежных средств через банковскую инфраструктуру и инфраструктуру организаций, не являющихся банками.

2. Учет денежных средств, предоставленных клиентом, на внутрибанковском счете 40903 оператора электронных денежных средств.

3. Учет денежных средств, предоставленных клиентом, путем формирования записи, отражающей размер обязательств оператора электронных денежных средств перед клиентом в сумме предоставленных им денежных средств.

4, 5, Перевод электронных денежных средств с использованием электронных средств платежа предприятию торговли (услуг) в счет приобретаемых товаров (услуг) / другому физическому лицу (клиенту В). Направление клиенту подтверждения об исполнении распоряжения о переводе электронных денежных средств.

7. Передача клиентом (физическим лицом – клиент В, юридическим лицом) распоряжения Оператору о переводе остатка электронных денежных средств на его банковский счет.

8. Перевод денежных средств с внутрибанковского счета Оператора на банковский счет клиента (физического лица – клиент В, юридического лица).

Функциональная схема перевода остатка электронных денежных средств между двумя операторам ЭДС

1.Передача физическим лицом А оператору ЭДС А распоряжения о переводе остатка (его части) ЭДС физическому лицу Б.

2.Направление запроса через платежную систему оператору ЭДС Б и осуществление проверки ЭСП физического лица Б (например, что ЭСП не заблокировано).

3.Направление соответствующего подтверждения от оператора ЭДС Б через платежную систему оператору ЭДС А. Блокировка оператором ЭДС А остатка ЭДС (его части) физического лица А в размере суммы указанной в распоряжении о переводе остатка (его части) ЭДС и его информирование о данном ограничении.